人民币汇率注定会下跌?

过去三个月,新兴市场货币兑美元汇率大幅下跌――只有一种货币例外。7月份以来,尽管金砖四国(BRIC)中其他几国的货币(雷亚尔、卢布和卢比)兑美元汇率分别下跌了7.8%、14.3%和1.6%,但人民币不仅没有臣服于美元的反弹,而且相对美元还升值了。

那么,一个显而易见的问题来了:人民币能在美元复苏的压力下撑多久?

对某些人来说,答案是简单明了的。朗伯德街研究(Lombard Street Research)首席经济学家查尔斯-杜马(Charles Dumas)认为,如果中国想提振出口,就必须为人民币汇率松绑。出口是中国抵消经济放缓影响的唯一可行手段。

杜马表示,如果考察人民币兑一篮子中国主要贸易伙伴货币的汇率――即所谓的“贸易加权”汇率(参见如下图中的蓝线)――局面的紧迫性就显现出来了。该汇率显示,自2014年年中以来,人民币的升值尤为猛烈,这削弱了中国总体上的出口竞争力。

中国政府管理着人民币汇率的所谓“浮动”,因此中国政府的看法至关重要。杜马注意到,在中国政府试图调整经济、使之摆脱对基建、房地产和资本品投资的过度依赖的同时,中国固定资产投资也随之萎缩。去年,固定资产投资为中国贡献了48%的国内生产总值(GDP)。

杜马在一份研究报告中表示:“当GDP的48%出现放缓时,家庭收入也会放缓,这冲淡了近期内消费增长的希望。于是,出口增长就成了唯一的缓解剂。”

他补充道:“若想避免让消费支出成为经济主要引擎的那一刻太晚到来,中国需要在减少过度投资的同时保持经济增长。要想实现这一想要的结果,扩大净出口就是必由之路。”

但中国经常账户的表现很强劲――或者说,难道不是这样吗?

中国真的有必要提升出口竞争力吗?8月份,中国贸易顺差达到创纪录的498亿美元,同比增长77.8%,7月份则为473亿美元――说明形势是空前的好。

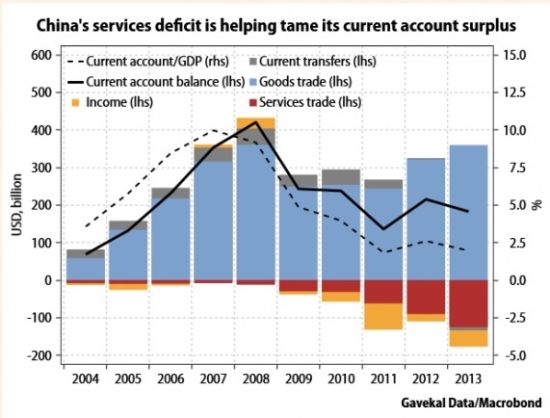

但如果更仔细地审视数据,你会看到截然不同的图景。尽管中国的贸易顺差很强劲,其服务贸易账户的逆差却进一步扩大,导致经常账户盈余萎缩。2014年上半年,经常账户盈余为804亿美元,低于2013年同期的985亿美元。

服务贸易逆差(今年上半年为625亿美元,高于去年同期的552亿美元)的两大来源是出境游和运输成本。其中,出境游的影响更大,今年的出境游人次预计将远远超过1亿。中国国家外汇管理局数据显示,出境游造成今年上半年中国旅游收支逆差达到440亿美元。

下图由总部位于北京的咨询公司龙洲经讯(Dragonomics)提供。该图显示,如果这些趋势持续下去,中国被大肆吹捧的经常账户盈余将很快消失。

此外,中国近期出口激增的可靠性也存在疑问,此前《中国投资参考》(China Confidential)进行的调查表明,超额开具出口发票的现象再次抬头。这种欺诈行为(虚开出口发票,以将“热钱”带入中国经济)会抬高出口统计数字。

但中国需要保持人民币稳定以实现人民币的“国际化”

或许是这样,但贸易和经济增长也许并非中国政府的第一要务。中银香港资产管理有限公司(BOCHK Asset Management)行政总裁区景麟(Au King Lun)表示,对人民币来说,要在国际上被接受为交换单位和储值手段,保持强劲和稳定是关键。

“中国追求的是一种稳定的货币,因为人民币的国际化取决于人民币的稳定性,”区景麟说。他指出,在20世纪90年代末的亚洲金融危机期间,北京方面抵御住了让人民币贬值的诱惑。

他补充说,投资强劲流入以离岸人民币计价的香港“点心债券”,表明证券投资者依然预期人民币会走强。

总部位于巴黎的基金公司――卡米尼亚克管理公司(Carmignac Gestion)的投资组合经理格扎维埃-奥瓦斯(Xavier Hovasse)表示,在当前美元表现强劲的环境下,人民币面临的压力加大,这是无可争议的。然而,如果北京方面想在国际上推广人民币,就必须降低人民币相对于美元和其他硬通货的波动性。

奥瓦斯说:“我们的基本假设情形是,人民币会逐步贬值”。

译者/何黎

(来源:FT中文网)

上一篇:央行马骏:中国不需要重大刺激政策

下一篇:越南抗议中国在西沙修机场 5月曾抗议建石油平台

相关文章 无相关信息